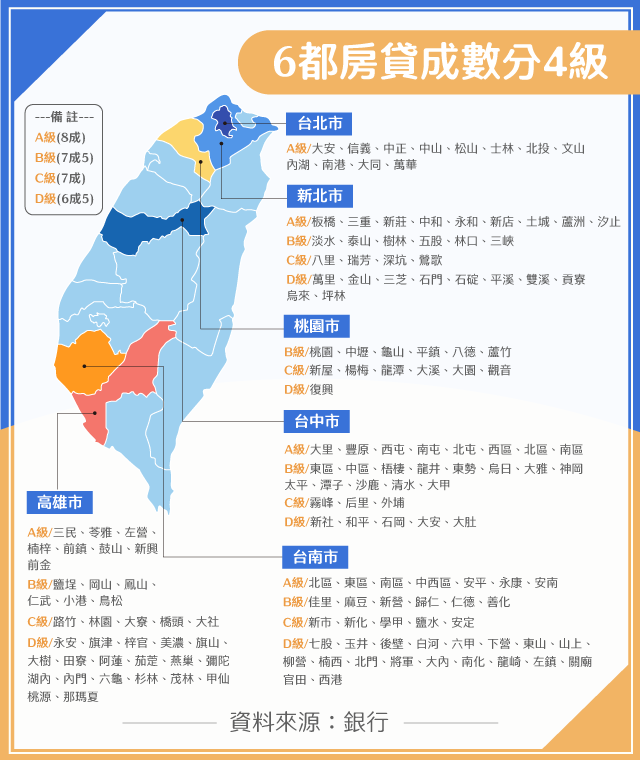

依據取得官股銀行內部資料顯示,台灣的房貸銀行通常會將房子分A、B、C、D四個等級,根據房子所在地區的不同等級來決定貸款的成數,這是一種風險評估的方式,不同等級代表了不同風險程度。

以下是一般情況下的銀行房貸成數:

- A級地區:最高可貸款到房價的80%

- B級地區:最高可貸款到房價的75%

- C級地區:最高可貸款到房價的70%

- D級地區:最高可貸款到房價的65%

請注意!這些成數可能會因不同銀行、不同時期以及您的個人信用狀況而有所不同。

其實,銀行房貸成數的計算基準,並不是房屋的「實際成交價」,而是依據銀行的「鑑估淨值」,通常是實際成交價的9成左右。因此不難發現,房屋貸款的可貸成數大約都落在成交價格的70%~75%左右,因此建議您買房時,例如:桃園房貸頭期款最好準備成交價的3~4成會比較安心。

此外,您的房貸的利率和還款條件也會因銀行而異,所以在申請房貸時,建議您仔細比較不同銀行的貸款方案,才能找到最適合您需求的選擇。

房屋貸款成數不夠怎麼拉高?

如果您希望增加房屋貸款的成數,以下是一些方法和建議,但請注意這也可能因銀行政策以及您的個人財務情況而有所不同:

- 提早養信用:建立良好的信用記錄是關鍵。按時還款、管理信用卡債務、避免違約都有助於提高信用評分。

- 增加頭期款:提供較高的頭期款可以減少貸款金額,進而提高貸款成數。這可以向銀行顯示您的財力更穩定。

- 提供財力證明:提供銀行足夠的財力證明,包括穩定的收入、儲蓄證明和其他財務資訊,有助於增加銀行對您的信任。

- 增加收入證明:如果您有額外的收入來源,例如兼職工作、租金收入或其他投資收益,提供相關證明可以增加您的貸款償還能力。

- 提供保證人或擔保品:如果您無法滿足銀行的貸款要求,提供擔保人或具有價值的擔保品可能有助於提高貸款成數。

- 與貸款銀行密切往來:建立良好的溝通和關係,與貸款銀行保持密切聯繫,可能有助於協商更有利的貸款優惠條件。

- 找建商或房仲配合的銀行:一些建商或房地產經紀公司可能有合作的銀行,他們更了解當地房地產市場,可能提供更有利的貸款條件。

- 購買房貸壽險:購買房貸壽險作為貸款的條件之一,這可以提高您的房貸批准機會。

自備款準備不夠,有其他取得資金的辦法嗎?

如果您的自備款不足以支付頭期款,您可以考慮以下方法來取得額外的資金:

- 親友借款:您可以向親友借錢來補足自備款。請確保建立明確的借款協議,包括利率和還款計劃,以避免日後的糾紛。

- 信用貸款:有些銀行允許您使用信貸支付部分或全部頭期款。請注意,信用貸款利率通常較高,因此請謹慎使用這種方式,並確保您能夠按時償還。

- 擔保品貸款:如果您擁有具有價值的資產,如車貸、股票、珠寶或其他不動產,您可以考慮向銀行申請擔保品貸款。這將允許您以這些資產作為抵押來獲得貸款。

- 考慮政府支持的房屋貸款計劃:政府支持的房屋貸款計劃,可以幫助首次購房者或特定收入層次的人借到更多的錢,而不需要支付過高的頭期款。

- 私人貸款:您可以考慮向私人貸款公司或投資者申請貸款。這些貸款通常具有較高的利率,但可能對那些無法獲得傳統銀行貸款的人有幫助。

- 房屋共同購買:考慮與親友或家庭成員一起購買房屋,共同支付頭期款和貸款,這樣可以分擔負擔。

申請銀行房貸常見問題

為什麼房貸被銀行拒絕核貸?

銀行授信審核嚴格,房貸銀行可能因多種原因拒絕核貸,這些原因可能涵蓋了申請人的財務、信用、房屋條件等多個方面。以下是一些常見的房貸申請被拒絕的原因:

- 不足的信用評分:信用紀錄空白,也就是俗稱的「信用小白」。聯徵信用評分較低可能表明申請人的信用風險較高,銀行可能會因此拒絕貸款申請。

- 不足的收入:工作收入領現金,無薪資轉帳證明,銀行可能會要求借款人有足夠的穩定收入來支付貸款。如果收入不足以應付貸款還款,則可能被拒絕。

- 高債務負擔:借款人的負債比過高,即月還款與總收入之比較高,可能會影響還款能力,從而被拒絕。

- 不足的頭期款:如果頭期款比例過低,銀行可能認為借款人的資金投入不足,而拒絕貸款申請。

- 房屋估值不足:如果申請的抵押房屋估值不足以支持所需的貸款金額,銀行可能會擔憂貸款的安全性,從而拒絕申請。

- 不穩定的就業情況:銀行通常希望申請人有穩定的就業情況,如果借款人的就業歷史或公司行業不穩定,可能會被認為風險較高而被拒絕。

- 信用記錄不良:除了信用評分外,過去的信用紀錄,如曾有貸款遲繳、未繳、卡循紀錄、拖欠債務、債務協商中、破產等,也會導致貸款被拒絕。

- 產權不完整或不正確:房屋僅持分,產權不完整、提交的申請文件不完整、不正確或屋齡超過40年不符合要求,可能導致申請被銀行拒絕。

- 年齡限制:年齡超過65歲,沒有收入證明。銀行還可能對特定借款人類型或房產類型有限制,如果不符合這些限制,可能都會被拒絕。

銀行哪一家房貸利率最低?

目前最低房貸利率為凱基銀行的指數型房貸,利率1.54%起。房貸利率會因涉及個人信評、不動產鑑價等,以及所需成數條件、期數等,利率、條件因人與房而異,將會大不同,建議大家參考央行每個月底公布的「五大銀行(台銀、合庫銀、土銀、華銀及一銀)新承做放款金額與利率」。

新承做購屋貸款利率是央行統計五大銀行(台銀、合庫銀、土銀、華銀、一銀)每月的新承作房屋貸款利率,也就是大部分人到銀行貸款拿到的利率的平均數字。根據央行最新統計,2023年5月5大銀行新承做購屋貸款利率已飆升至2.101%,創下2009年1月以來、近14年半的新高紀錄。

此外,造成房貸利率不佳的另一項原因是,儘管您的年收入高,但若職業是業務類型,如:汽車業務員、房仲、網拍網美、保險從業人員,銀行普遍都會認定收入較不穩定,就容易出現「高薪卻拿不到好房貸」窘境。

以上是 銀行房貸分4級-關鍵地段有哪些?銀行不想說的秘密!提供8種拉高貸款成數與額度的小技巧! 教你如何提高房貸申請成功率 的詳細介紹,若有台北二胎房貸的需求或銀行房貸轉貸的疑問?

歡迎撥打諮詢專線:0908-927682 或是 LINE 線上諮詢,讓鉅軒代書助你一臂之力。

注意:合法的貸款公司在撥款前是不會向你收取任何費用的。合法的貸款公司在對保之前並不會需要你的身分證證件的也不需提供存摺培養進出記錄的。