房貸壽險是什麼?房貸壽險一定要保嗎?房貸壽險類型有哪些?適合什麼族群?

隨著房價居高不下,許多人只能等到三、四十歲才能買房,有銀行人員指出,民眾買房背房貸一背就是 20-30 年起跳。在這漫長的歲月中,假如房貸主要繳款人個人壽險保障不足,卻又是家裡經濟支柱的話,他們有準備好背負著 20-30 年的房貸嗎?

「意外跟明天不知道哪個先來?」倘若45歲買房,辦了30年房貸,預計要到75歲才能償還,很難保證家中的經濟支柱不會遇到意外或是疾病纏身,也會害怕失去經濟支柱後,其他家人可能無力負擔房貸,難以保有這個安身立命之處。

因此,就有民眾會想到申請「房貸壽險」來保障權益。

什麼是房貸型壽險?

房貸型壽險(Mortgage Protection Insurance),又稱房屋貸款保險或房屋貸款保護保險,是一種保險產品,旨在保護借款人在他們購買房屋並有未償還的房屋貸款時所承擔的財務風險。這種保險通常與房屋貸款的還款計劃相關,主要有以下幾個方面:

- 死亡保障:如果被保險人(借款人)在保險有效期內因意外事故或疾病去世,保險公司將支付一筆金額,用於償還尚未清償的房屋貸款。這有助於確保倖存的家人不必承擔未付的貸款責任。

- 全殘保障:如果被保險人因意外事故或疾病變得全殘,無法工作並繼續還款,保險公司可能會根據保險條款支付部分或全部尚未償還的貸款金額。

- 重大疾病保障:一些房貸型壽險可能還包括對某些重大疾病的保障。如果被保險人被診斷出患有列入保險合約中的重大疾病,保險公司可能會提前支付部分或全部剩餘的貸款。

- 失業保障(視保險條款而定):一些保險公司可能提供失業保障,即在失業時暫停或支付一段時間的貸款還款,以減輕被保險人的財務壓力。

房貸壽險值得買嗎?

房貸壽險除了意外、身故會理賠,也常附帶一些失能、癌症的相關保障,是否值得購買房貸壽險取決於您的個人情況、風險承受能力和保險需求。以下是一些考慮因素:

- 家庭狀況:如果您是家庭的主要經濟支持者,並且您的家人依賴您的收入來支付房屋貸款和其他生活費用,那麼房貸壽險可能是有價值的。這將確保在您意外去世時,您的家人不必擔心無法支付房貸和其他負擔。

- 債務水平:如果您的房屋貸款金額較大,且您的家庭經濟情況相對脆弱,那麼房貸壽險可以提供額外的安全網,確保房屋貸款在意外情況下得以償還。

- 其他保險覆蓋:檢查您已經擁有的其他保險,例如人壽保險或殘疾保險。這些保險是否已經足夠保障您的家庭在您去世或喪失收入能力時的財務需求?

- 價格與預算:房貸壽險的保費通常會隨著您的年齡、健康狀況和保險金額而變化。確保您能夠負擔這些保費,並且保費支出不會過於負擔您的預算。

- 投資回報:房貸壽險通常是為了提供保護,而不是為了投資。如果您正在尋找投資增值的機會,可能有其他更適合的金融工具。

- 還款計劃:您的房屋貸款還款計劃也可能影響是否需要購買這種保險。例如,如果您的還款計劃在您退休後幾年內會有所增加,您可能需要保障以應對這些增加的負擔。

然而適不適合、需不需要購買房貸壽險,主要還是看目前家庭的風險承受能力,如果家中成員(尤其是主要經濟支柱)都已經有很足夠保險保障,或是家庭已經累積了很充足的金融資產,也可能是家中各個成員都有良好的經濟能力,可能比較沒有強烈的需求要透過房貸壽險來確保房貸償還的能力。

此外,如果已經有多間房屋,縱使房貸的繳款人過世,家人也只需要把無法繼續繳貸款的房屋處理掉,並不會流離失所的話,也比較沒有房貸壽險的需求。

房貸壽險適合什麼族群?

房貸壽險可能特別適合以下幾個族群:

- 家庭主要經濟支持者:如果您是家庭中的主要經濟支持者,您的收入對於支付房屋貸款和其他生活費用至關重要。在您去世或喪失收入能力時,房貸壽險可以確保您的家人不必擔心償還房貸的問題。

- 高負債水平:如果您的房屋貸款金額相對較大,您可能需要更多的保障,以確保在不幸情況下房貸能夠得到償還,避免對家庭造成重大財務壓力。

- 單一收入家庭:如果您的家庭只有一名收入來源,而且這個收入用於支付房屋貸款和日常開支,則房貸壽險可以提供必要的保護,以防止家庭在收入中斷時陷入財務困境。

- 年輕家庭:年輕家庭可能在購買房屋後尚未累積足夠的儲蓄,如果主要收入者去世,可能會面臨房貸償還的問題。房貸壽險可以為他們提供額外的保障。

- 退休前:如果您在退休前仍然擁有未償還的房貸,而您的退休收入會降低,則房貸壽險可以確保您在退休後的財務穩定。

- 健康狀況有風險:如果您有一些健康問題,可能會影響您的收入能力,房貸壽險可以提供額外的保護,以應對可能的情況。

房貸壽險類型有哪些?

平準型房貸壽險和遞減型房貸壽險是兩種常見的房貸壽險保險類型,它們在保費和保障方面有所不同。以下是它們之間的主要區別:

- 保障額不變:平準型房貸壽險的保障額在整個保險期間內保持不變。也就是說,無論您貸款的剩餘金額是多少,保障額都保持穩定。

- 保費固定:保費是固定的,保險公司在整個保險期間內每年收取相同的保費。由於保障額不變,較早期的保費可能會偏高,但隨著時間的推移,房貸本金減少,相對而言,保費的負擔可能會降低。

- 適用情況:平準型房貸壽險通常適用於預計貸款金額在整個保險期間內基本不變的情況。這種情況下,平準型房貸壽險可以確保保障額與貸款金額的變化相匹配。

- 保障額遞減:遞減型房貸壽險的保障額隨著您的房貸本金減少而遞減。這意味著保障額會隨著時間的推移而逐漸減少,與您的貸款本金保持一致。

- 保費相對較低:由於保障額會遞減,早期的保費相對較低,隨著時間的推移,保費可能會繼續下降。這反映了保障額減少的情況。

- 適用情況:遞減型房貸壽險適用於您的貸款本金會隨著時間而減少的情況。這種情況下,遞減型房貸壽險可以確保保障額與您的貸款金額保持一致。

房屋壽險一定要保嗎?

房屋壽險並不是一定要購買的保險,但在某些情況下,它可能是有價值的。是否購買房屋壽險取決於您的個人和家庭情況,以及您對風險的承受能力。

金管會已於2012年及2013年發函(金管銀合字第10100341680號)給銀行業者及保險業者明文規定:「銀行辦理房屋貸款業務時,不得以購買房貸壽險商品做為貸款之搭售條件或於貸款過程中不當勸誘」,且「不可違反公平交易法事業不得為聯合行為之規定,也就是不可以強行要求貸款者購買壽險」,假如銀行有違規,民眾就可撥打金融服務專線1998檢舉。

房貸壽險是「定期壽險」的一種,其概念是在房屋貸款繳納的期間,給予貸款者人身保障,如果貸款者(被保險人)在房貸繳款期間全殘或身亡,便由保險公司還清貸款餘額,讓家人不再有房貸繳納的負擔。

「房貸壽險」雖非如「火災地震險」是強制一定要保的保險,但對於一個有責任感、有風險意識的貸款人而言,重要性不下其他的保險。

房貸壽險怎麼賠?

房貸壽險是一種保險產品,主要目的是在投保人去世或發生特定情況(例如全殘或某些重大疾病)時,提供給受益人一筆金額,以償還或減輕未償還的房屋貸款。房貸壽險的賠償過程通常如下:

- 保險申報:首先,當投保人去世或符合保險條款中規定的特定情況時,受益人(通常是貸款人或指定的受益人)需要向保險公司提出保險申報。申報時可能需要提交相關的文件和證明,以證明投保人的死亡或其他符合賠償條件的情況。

- 賠償金額確定:保險公司將審查受到的申報,並確定是否符合保險條款中的賠償條件。如果情況符合,則保險公司將確定賠償金額,該金額通常是根據保險合約中的規定和受益人的申報情況來計算的。

- 賠償支付:一旦賠償金額確定,保險公司將向受益人支付相應的賠償金額。這筆金額可以用於償還或減輕尚未償還的房屋貸款,從而確保房屋的財務負擔得以減輕。

房貸壽險能填補個人在償還房屋貸款期間的保障缺口,萬一貸款人在貸款期間因疾病或意外而導致身故或完全失能,保險公司會依保戶之指定將理賠金支付給銀行,幫借款人償還房貸,若還有剩餘的保險金,則支付給指定受益人,能給予自己和家人完整的保障。

房貸壽險的賠償過程可能因保險公司、保險產品和具體條款而有所不同。因此,在購買房貸壽險之前,應詳細閱讀保險合約,了解賠償條件、賠償金額的計算方式以及其他相關細節。

房貸壽險解約要注意什麼?

解約房貸壽險是一個重要的決定,您需要注意以下幾點:

- 保險條款與限制:在解約之前,仔細閱讀保險合約的條款和限制。了解解約可能會產生的影響,包括是否會退還已支付的保費、可能產生的手續費等。

- 退保價值:如果您解約房貸壽險,您可能有權利獲得一定金額的退保價值。退保價值取決於您保險合約的類型、保險期間和已支付的保費,但退保時可能會有一些手續費用和可能的損失。

- 解約手續費:解約可能會產生手續費,這可能會減少您退還的保費金額。要了解解約手續費的金額和政策,以及是否存在其他可能的費用。

解約雖然可能可以拿回保單剩餘價值,但並不划算。因為房貸型壽險保費與一般保險計算方式相同,是根據投保當時被保險人的年齡、性別、投保金額與年期的不同來核定, 所以提前解約需要支付解約金,且一旦解約, 再也買不到當時投保年齡的費率,保費只會更貴而已。

房貸壽險投保年限幾年?

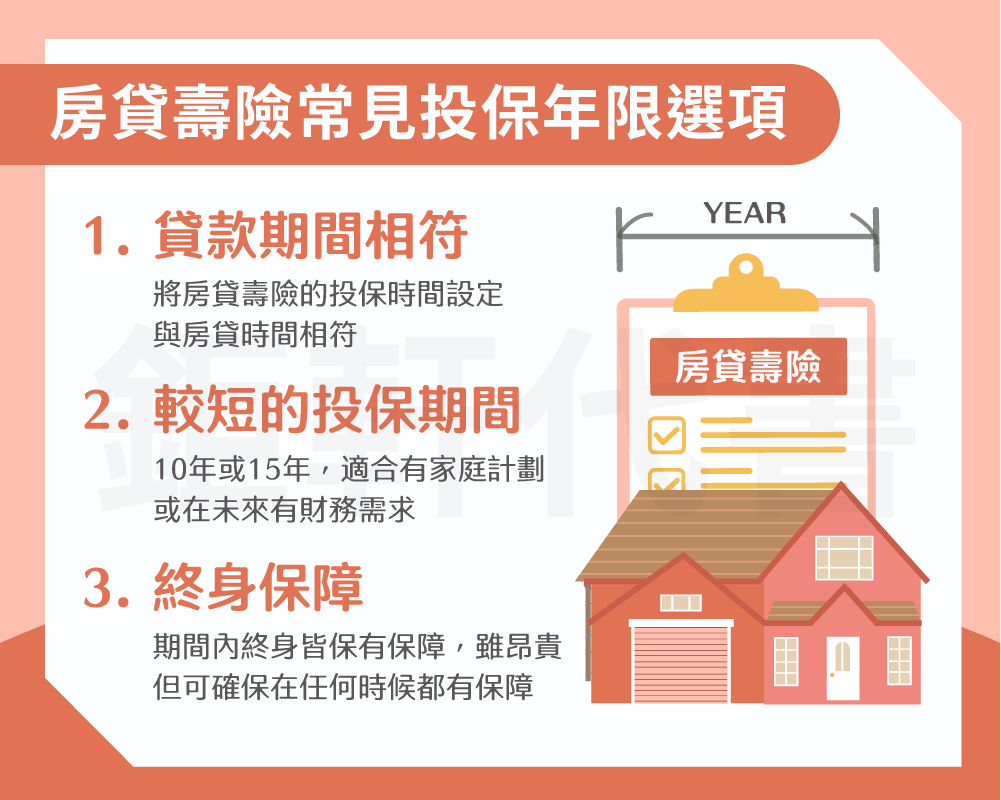

房貸壽險的投保年限可以根據您的需求和情況而定,通常可以從數年到整個貸款期間不等。以下是一些常見的投保年限選項:

- 貸款期間相符:一個常見的選擇是將房貸壽險的投保期間設定為與您的房屋貸款期間相符。這意味著在您的房屋貸款結束時,房貸壽險的保障也會終止。這可以確保您在貸款的整個期間內都有保障,但保費可能相對較高。

- 較短的投保期間:您也可以選擇較短的投保期間,例如10年或15年。這可能適合您的家庭計劃,或者您認為在未來的某個時間點,您的家庭財務狀況將有所改變。

- 終身保障:一些保險公司提供終身保障的房貸壽險選項,這意味著您可以在整個人生期間內保有保障。這種選項可能會更昂貴,但可以確保您在任何時候都有保障。

房貸壽險可選擇投保年限,也可設定為15年、20年、30年…等,如在投保期間內失能、全殘或身故,房貸壽險可針對未清償的房貸進行理賠來抵銷房貸,讓房子不至於被拍賣,或讓在世的家屬背負房貸,如有多餘的理賠金,則可賠付給身故者的家屬。惟投保年限,不可大於放款的年限。

房貸一定要保火險嗎?

住宅火災及地震基本保險並非是強制性保險。政府並沒有規定屋主一定要投保住宅火災或地震基本保險,不過實務上,銀行房屋貸款通常會要求借款人購買房屋火險(也稱為住宅火災險)作為貸款的一部分,為其擔保物投保住宅火災及地震基本保險。

房屋火險是一種保險,旨在保護您的房屋免受火災、爆炸、瓦斯外洩、颱風、水災等自然災害或意外事故造成的損壞,為保障其債權無虞。

以上是 房貸壽險是什麼?房貸壽險一定要保嗎?房貸壽險類型有哪些?適合什麼族群? 教你了解 房貸壽險是什麼?類型有哪些? 的詳細介紹。

若有土地分割、農地買賣的需求或土地套繪的疑問,歡迎撥打24H諮詢專線:0908-927682 或是 LINE 線上諮詢 與我們聯繫,讓鉅軒代書助你一臂之力順利周轉。

注意:合法的貸款公司在撥款前是不會向你收取任何費用的。合法的貸款公司在對保之前並不會需要你的身分證證件的也不需提供存摺培養進出記錄的。