房貸寬限期是一種特殊的貸款安排,允許借款人在特定時間內只需支付利息,而不需攤還本金。特別是對於資金暫時緊張的借款人來說,可以提供一定的緩解。

然而,借款人應該謹慎考慮這一選項,因為延長寬限期可能意味著在貸款的後期階段需要支付更多的利息。

寬限期是什麼?

寬限期的概念在金融領域中是相當重要的,它提供了貸款人一個緩衝期,在這段時間內,他們可以只支付利息而不是本金。

這對於那些可能需要時間來增加收入或管理資金流的人來說是一個福音。

在房貸市場,寬限期通常被設定在2到5年之間,這樣的安排可以幫助新房主在最初幾年內減輕財務負擔。這段時間內,貸款人可以利用省下來的資金來裝修房屋、投資或儲蓄。

然而,一旦寬限期結束,貸款人需要開始支付本金和利息,這時月付金會增加。

舉例來說,假設你申請的貸款方案為寬限期 3 年 (36 個月),通常會分為前 2 年 (24 個月) 一種利率、而第 3 年 (25~36 個月之間) 則為另外一個利率。

寬限期能展延多久?

多為3年,但也可再展延2年

寬限期是一個重要的概念,它允許借款人在特定時間內只支付利息而不是本金。這個期間通常是3年,但在某些情況下,可以再延長2年。

這意味著,借款人可以享受最多5年的寬限期,這對於那些需要時間來增加收入或管理財務的人來說,可能是一個寶貴的喘息機會。

然而,這種做法並非沒有風險。將房貸轉移到另一家銀行以延長寬限期可能會增加銀行和客戶的風險,特別是如果銀行未能適當評估借款人的還款能力。

事實上,金管會也有發函,提醒人們注意這種做法的潛在後果。

寬限期優缺點是什麼?

寬限期優點

- 減輕還款壓力:寬限期允許借款人在不支付本金的情況下,只需支付利息,從而減輕短期內的財務壓力。

- 資金運用靈活:借款人可以利用這段時間內的資金進行其他投資或應急支出,提高資金的使用效率。

寬限期缺點

- 長期成本增加:雖然短期內減輕了壓力,但由於利息的累積,最終需要償還的總金額會增加。

- 延後還款風險:寬限期結束後,借款人需要一次性償還較大的金額,如果未能妥善規劃,可能會面臨較大的還款風險。

寬限期越長越好嗎?

答:並非越長越好。

一般我們辦理房貸後,每月要償還的錢,會有兩種還法:

- 本息平均攤還法:在貸款的初期,由於本金餘額較高,所以利息佔的比例也較大,本金的攤還則相對較少。隨著時間的推移,本金餘額逐漸減少,利息部分也會相應減少,而本金的攤還量則會增加。

- 本金平均攤還法:早期的還款總額會比較高,因為你需要支付較多的本金。但隨著時間的推移,由於本金餘額的減少,利息也會遞減,使得後期的還款總額變得較低。

寬限期並非沒有缺點!延長寬限期意味著,當你開始還本金時,你將不得不支付更多的利息,因為你的本金未被減少。

這可能導致總利息成本增加,特別是如果你選擇了較長的寬限期。所以,寬限期並不是越長越好,畢竟本金只是被挪到後面償還,是一種先甘後苦的概念。

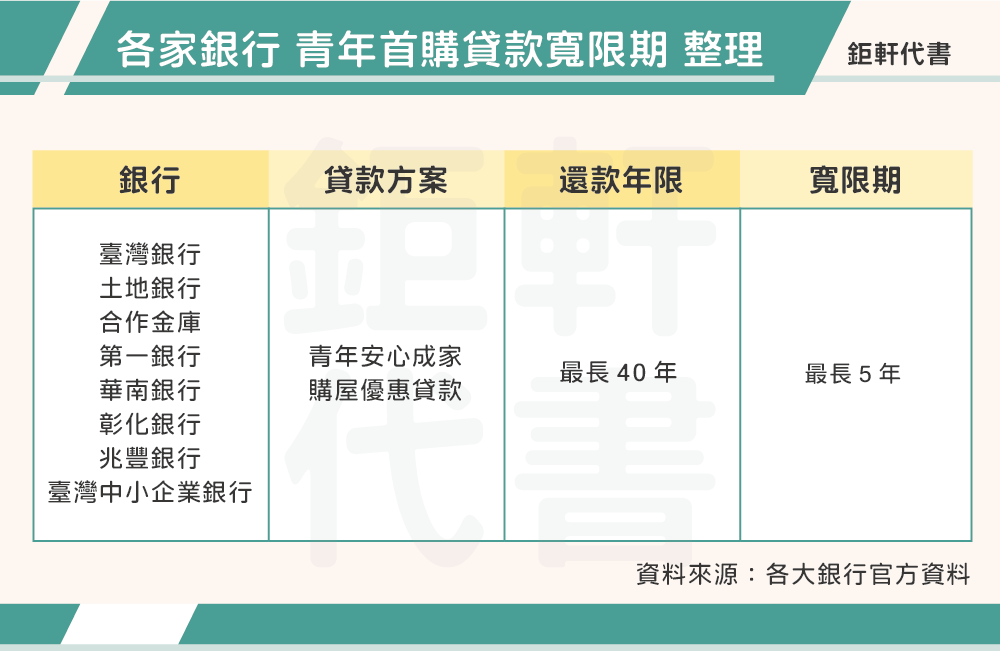

青年安心成家購屋優惠貸款寬限期

青年安心成家購屋優惠貸款是一項受到首購族熱烈歡迎的政策。這項貸款計劃不僅提供低利率,還有最長三年的寬限期,讓年輕人能夠更輕鬆地擁有自己的家。

目前,有8家公股行庫和2家國內銀行提供這項服務,使得選擇更加多元化,這對於許多首次購房者來說是一個巨大的福音。

這項貸款計劃的實施,不僅體現了政府對於青年居住問題的關注,也展現了對年輕家庭支持的承諾。透過這樣的政策措施,政府希望能夠鼓勵更多的年輕人投資於自己的未來,並為台灣社會的穩定和繁榮作出貢獻。

對於正在尋找購屋機會的年輕人來說,這無疑是一個值得考慮的好選擇。

寬限期適合誰?

房貸寬限期,這種安排通常在貸款的前幾年內提供,可以幫助減輕初期的還款壓力。但是,當寬限期結束時,貸款人需要開始支付更高的月付金,因為本金的攤還被推遲了。

一般而言,合理的房貸支出,是家庭總收入的1/3最理想。

然而,寬限期並不適合每個人。如果你是一個自住族或小資族,你可能會發現在寬限期結束後的還款壓力增加了。例如,以800萬元的貸款來說,使用寬限期的人可能會比不使用寬限期的人多支付近20萬元以上的利息。

- 買房做投資的族群

- 短期內會換屋的族群

寬限期方便這兩種族群減輕前幾年的還款壓力,也拉高總體獲利,因為他們本來也不打算持有這個房產太久。

- 首購族

- 自住族

- 小資族

如果你是以上這3種族群,面對沈重的房貸壓力,比較好的做法會是延長還款年期以減低每月還款金額。

以上都是確定好要申辦貸款後要考慮的,如果還沒確定要申辦貸款,擔心房貸壓力,建議先算算自己買得起多少錢的房,看看自己能力可以負擔的房價是多少,就可以先做準備。

寬限期請謹慎使用

以台北市的房地產為例,一間價值千萬元的房產,如果採用寬限期貸款,每月僅需支付7,543元的利息,就如同建商的話術「買比租更划算!」。

這樣的安排使得投資者能以較低的成本持有房產,並在房地產市場價格上漲時賺取差價。此外,如果房產位於捷運站附近,即使未裝潢,也能以至少2.8萬元的價格出租,這進一步增加了投資回報率。

然而,寬限期的使用並非沒有風險。

通常寬限期為3年,一旦結束,買家就必須開始本利攤還,這時候就會出現一件事:「衝擊付款」,這意味著每月的還款額會大幅增加。

例如,原本20年期的房貸,寬限期前3年本金一分未還;寬限期一過剩餘的本金就需要在接下來的17年內還清。此時您會發現,要還款的本金是一樣的,但是分母卻從20年變成17年,這將導致每月還款額從7,543元飆升至超過6萬元。

投資者通常會在寬限期結束前出售房產,以避免面對突然增加的還款壓力。

過去,稅制上的規定也鼓勵這種做法,因為《奢侈稅》和《房地合一稅》都將2年作為稅收優惠的分水嶺。但隨著2021年7月《房地合一稅 2.0》的實施,持有年限被延長至至少5年,這使得短期內買賣房產以規避重稅的策略變得不再可行。

鉅軒代書建議:若您不是投資客或短期內即將換屋的人,不使用寬限期才能幫自己省下更多利息支出。

溫馨提醒:絕對不要因為有寬限期,就去借貸自己現金流無法承受的貸款。

以上是 房貸寬限期是什麼?什麼時候使用最好?能展延多久? 的詳細介紹

房貸寬限期是一種有用的工具,可以在特定情況下幫助借款人管理財務壓力。然而,它並不適合所有人,借款人在申請寬限期前應詳細評估自己的財務狀況和未來的還款計劃。

若有土地增值稅、炭權對房價的影響、危老重建的疑問或老屋貸款的需求?

歡迎撥打諮詢專線:0908-927682 或是 LINE 線上諮詢,讓鉅軒代書助你一臂之力。

注意:合法的貸款公司在撥款前是不會向你收取任何費用的。合法的貸款公司在對保之前並不會需要你的身分證證件的也不需提供存摺培養進出記錄的。