「囤房稅2.0懶人包」誰受影響?誰受益?租屋族會受衝擊嗎?

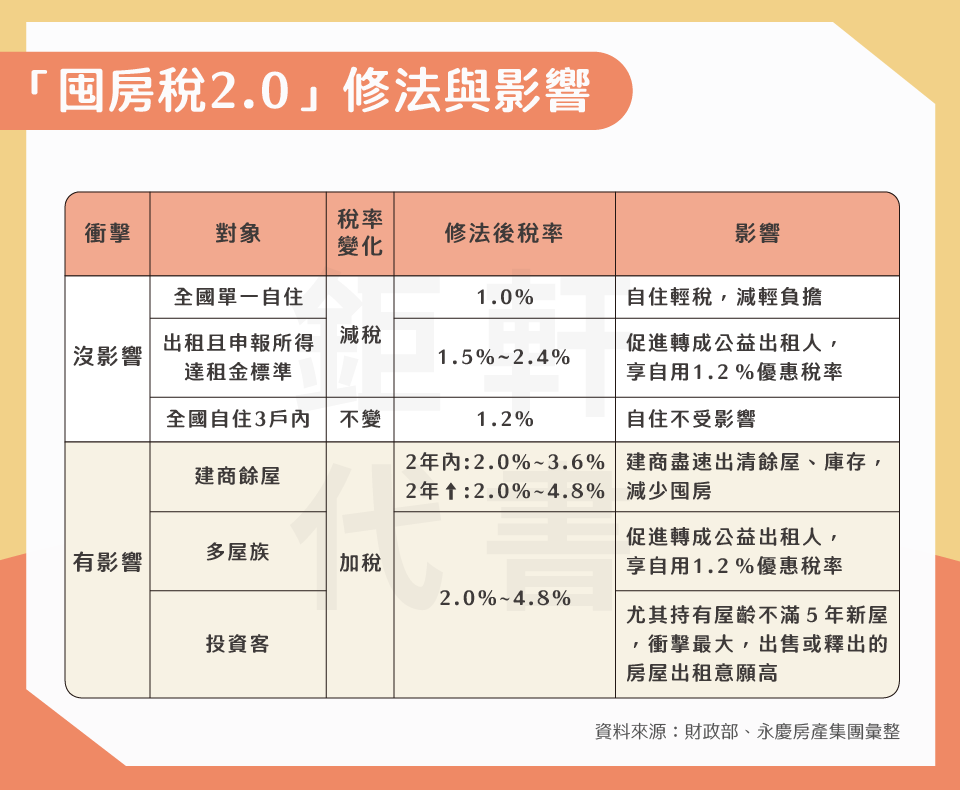

囤房稅2.0(又稱:房屋稅差別稅率2.0方案)是一項旨在鼓勵房屋有效利用,落實居住正義的政策,主要是針對非自住住宅持有數量加重稅率,並改採全國歸戶的方式計算。

財政部估算:非自住房屋稅率調整部分,將有128萬戶受影響。囤房稅2.0預計將在2024年7月實施,並於2025年5月課徵。

調降全國單一自住稅率後約有310萬戶受惠,限制低價房屋免稅會影響7.8萬戶,合計全台受囤房稅2.0影響的戶數共445萬戶,國庫稅收將因而增加約32.7億元。

什麼是囤房稅2.0?

囤房稅2.0(House Hoarding Tax 2.0)是台灣政府為了落實居住正義,抑制房地產投機,對持有多套非自住住宅的人加重房屋稅的一項修法。囤房稅2.0的主要內容有以下幾點:

- 將非自住住宅的稅率範圍調整為2%至4.8%,並採全數累進課徵。

- 將現行的「縣市歸戶」改為「全國歸戶」,讓分散囤房者無法規避賦稅。

- 酌降全國單一自住房屋的持有稅率至1%。

- 出租且申報租賃所得達租金標準的房屋,法定稅率上下限為1.5%至2.4%。

- 繼承取得共有住家用房屋,法定稅率上下限為1.5%至2.4%。

- 建商餘屋持有年限在2年以內者,法定稅率上下限為2%至3.6%。

囤房稅2.0預計將在2024年7月實施,並於2025年5月課徵。

囤房稅2.0會影響哪些人?

持有多套非自住住宅的人

例如:持有大量餘屋的建商、沒報稅的房東、非自住供親屬使用者等。

這些人的房屋稅率將從現行的1.5%至3.6%提高到2%至4.8%,並採全國歸戶計算!即是說:同一家戶在全國各地的房產都會被納入計算,超過戶數的房屋都會被課徵較高的稅率。

其中,持有大量餘屋的建商受到的影響最大!

建商的房屋稅率計算方式是以「房屋賣不出去幾年」來算,若第一年沒銷售出去,房屋稅率僅有2%;但若放到五年以上還沒賣掉,就會來到最高稅率的4.8%。

哪些人會受益於囤房稅2.0?

持有全國單一自住房屋的人

例如:首購族、自住族等。這些人的房屋稅率將從現行的1.2%降低到1%,但不包括豪宅(標準由各縣市自行訂定)。財政部估計全國約有328萬戶受益,減輕稅負24.35億元。

出租且申報租賃所得達租金標準的人

例如:合法房東等。這些人的房屋稅率將從現行的1.5%至3.6%調整為1.5%至2.4%。財政部估計全國約有18萬戶受益。

繼承取得共有住家用房屋的人

例如:非自願空置者等。這些人的房屋稅率將從現行的1.5%至3.6%調整為1.5%至2.4%。

如何計算非自住住宅的持有戶數?

非自住住宅的持有數量是以家戶為單位計算的,也就是說,同一個家戶在全國各地的房產都會被納入計算。

一個家戶包括本人、配偶和未成年子女。如果一個家戶持有的房屋超過三戶,那麼第四戶及以上的房屋都會被視為非自住住宅,並按照囤房稅2.0的稅率課徵房屋稅。

全國歸戶是什麼?

全國歸戶的意思是,同一個家戶(包括本人、配偶和未成年子女)在全國各地的房產都會被納入計算,超過一定戶數的房屋都會被視為非自住住宅,並按照囤房稅2.0的稅率課徵房屋稅。

舉例來說,如果一個家戶在台北市有一戶自住房,新北市有一戶出租房,桃園市有一戶空置房,台中市有一戶供親屬使用的房,那麼這個家戶的非自住住宅持有數量就是一戶,也就是台中市的那一戶。

這一戶房屋的房屋稅就要按照囤房稅2.0的稅率來計算,而不是按照原來的1.5%。

全國歸戶的目的是要限制多屋族在全國分散置產的行為,讓他們的資產一覽無遺,無法避稅。

哪些人會被囤房稅2.0課徵?

囤房稅2.0是針對非自用住宅持有數量加重稅率的一項修法。會被囤房稅2.0課徵的人主要有以下幾類:

持有長期庫存的建商

這些人的房屋稅率將從現行的1.5%至3.6%提高到2%至4.8%,並採全國歸戶計算,也就是說,同一家戶在全國各地的房產都會被納入計算,超過戶數的房屋都會被課徵較高的稅率。

此外,建商的房屋稅率計算方式是以「房屋賣不出去幾年」來算,若第一年沒銷售出去,房屋稅率僅有2%;但若放到五年以上還是沒賣掉,持有的餘屋就會來到最高稅率的4.8%。

持有多戶房產並出租的房東

這些人的房屋稅率也將從現行的1.5%至3.6%提高到2%至4.8%,除非他們出租且申報租賃所得達租金標準,則稅率可調降至1.5%至2.4%。

非自住供旁系親屬使用的人

這些人的房屋稅率也將從現行的1.5%至3.6%提高到2%至4.8%,除非他們繼承取得共有住家用房屋,則稅率可調降至1.5%至2.4%。

囤房稅2.0相關QA

囤房稅2.0會增加租屋族負擔嗎?

財政部:囤房稅2.0並不會增加租屋族的負擔,反而期望讓租屋黑數浮上檯面。

囤房稅2.0的主要目的是針對非自用住宅持有數量加重稅率,鼓勵囤房者釋出房源,增加租賃市場的供給。

囤房稅2.0對於出租且申報租賃所得達一定標準的房東,不僅未調升稅率,更將上限稅率從現行的3.6%調降至2.4%。

這樣的調整,不會讓房東有轉嫁稅負的動機,也有利於租屋族享有合法的租賃權益。

囤房稅對新屋持有壓力大?

囤房稅2.0對於持有新屋的影響遠大於舊屋,因為新屋的房屋評定現值高,再乘上囤房稅2.0的累進稅率2%至4.8%,稅負將大幅增加。

因此,對於持有5年內非自用新屋的所有權人影響最大。

對於有餘屋的建商也將受到衝擊,尤其是餘屋量大的建商,將負擔更高的囤房稅。這可能會影響新屋的供給和價格,也可能會刺激建商加速銷售餘屋,以減少稅負。

延伸閱讀:囤房稅2.0多屋族房東恐被課最高4.8%稅率!租屋族:房東勢必漲房租?

單一自住最省稅?

單一自住是指個人或其配偶、未成年子女在全國只持有一戶住家用房屋,且設有戶籍並實際居住於該房屋。

單一自住的房屋稅率是最低的,只有1%。

而且,如果是在臺北市持有全國單一自住並設立戶籍,且符合本市都市計畫規定可作住宅使用的房屋,自109年7月1日起,課稅現值折減比率提高為50% (相當稅率0.6%),稅額折減上限為9萬元。

因此,如果您想省稅,您應該選擇單一自住的房屋,並務必設立戶籍,以符合自住房地優惠稅率的條件。

以上是 「囤房稅2.0懶人包」誰受影響?誰受益?租屋族會受衝擊嗎?提供 囤房稅2.0修法項目 教你了解 房屋稅率新制如何計算 的詳細介紹

若有房屋增貸、土地貸款的需求或房地合一稅的疑問,歡迎撥打24H諮詢專線:0908-927682 或是 LINE 線上諮詢 與我們聯繫,讓鉅軒代書助你一臂之力順利周轉。

注意:合法的貸款公司在撥款前是不會向你收取任何費用的。合法的貸款公司在對保之前並不會需要你的身分證證件的也不需提供存摺培養進出記錄的。